Torna alla lista

Investment Insights - Equity High Conviction Puntata 4

Analisi dei fondi concentrati e delle strategie di investimento ad alta convinzione.

24 Lug 2024

Oscar Soppelsa, Portfolio Manager Team Equity

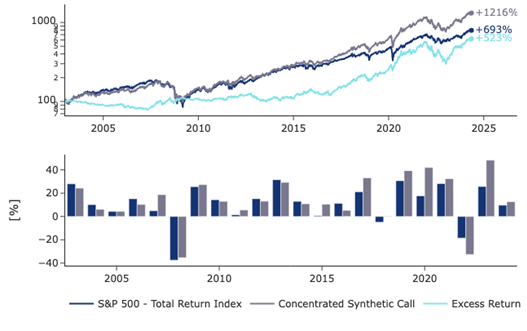

In questo articolo ripetiamo l’analisi della puntata precente. Lo facciamo su un orizzonte più lungo, come gli ultimi vent’anni, e più breve, come gli ultimi cinque, per analizzare se questo approccio agnostico sarebbe riuscito a catturare le opportunità offerte dai vincitori e al tempo stesso a tagliare efficacemente i business perdenti. Dal gennaio 2003, ad esempio, la strategia avrebbe generato una sovraperformance media annua del 2,56% (cfr. Figura 1) rispetto al benchmark S&P 500, ovviamente a fronte di una maggiore volatilità annua (16,2% vs. 14,7%).

Figura 1 - Si rappresenta qui la performance di un portafoglio concentrato di 35 titoli costruito costruito dal 2003 al 2024 tramite il Delta di opzioni call “outperformance” sintetiche scritte sulla performance differenziale tra ciascun titolo dell’indice S&P 500 e l’indice stesso usato come benchmark. Il ribilanciamento del portafoglio è mensile e l’universo investibile è lo stesso dell’indice S&P 500. Fonte: elaborazioni Quaestio su dati FactSet e Standard & Poor’s.

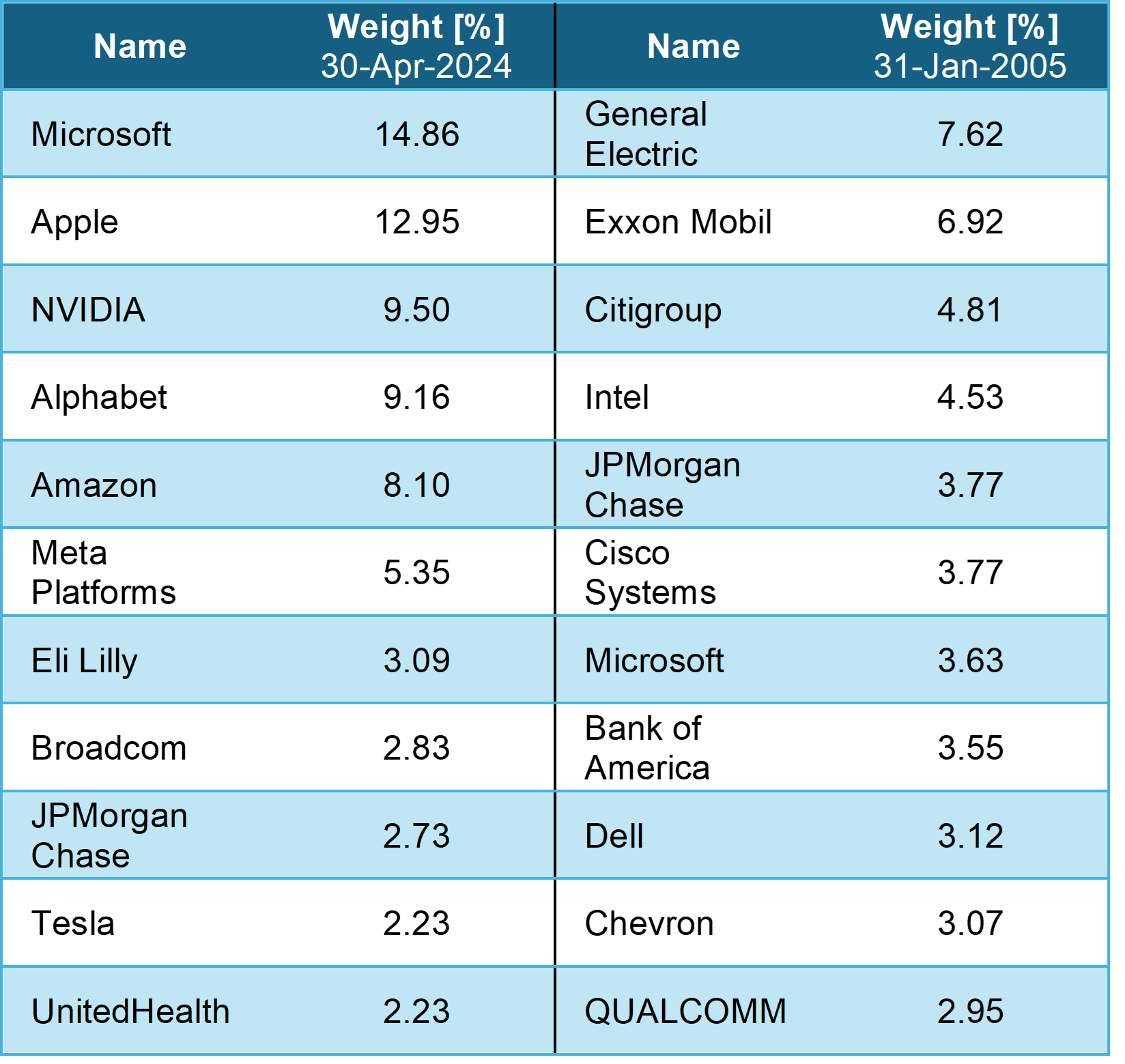

Senza dubbio, nel corso dei vent’anni il portafoglio di 35 titoli avrebbe acquisito una fortissima concentrazione (70% sui primi 10 titoli rispetto al 48% di diciannove anni prima) e avrebbe compiuto una decisa rotazione in termini di business favoriti:

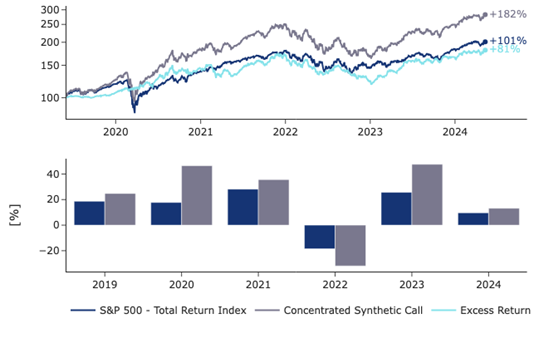

L'esempio di un portafoglio che, in vent'anni, ha concentrato il proprio peso su nomi divenuti oggi le società a maggiore capitalizzazione del pianeta rappresenta un caso emblematico dell'efficacia del winner picking su un orizzonte temporale di lungo periodo. Questo approccio, che consiste nel privilegiare le aziende con le migliori performance e nel tagliare le perdite eliminando i titoli meno promettenti, ha dimostrato di essere una strategia vincente in questo caso specifico. E più di recente? Nel corso degli ultimi cinque anni, la strategia avrebbe generato una sovraperformance media annua del 7,45% (cfr. Figura 2) rispetto al benchmark S&P 500 grazie alla incredibile performance di quelle che oggi chiamiamo “Magnifiche 7” e alla graduale concentrazione del portafoglio su di esse:

Figura 8 - Si rappresenta qui la performance di un portafoglio concentrato di 35 titoli costruito costruito dal 2019 al 2024 tramite il Delta di opzioni call outperformance sintetiche scritte sulla performance differenziale tra ciascun titolo dell’indice S&P 500 e l’indice stesso usato come benchmark. Il ribilanciamento del portafoglio è mensile e l’universo investibile è lo stesso dell’indice S&P 500. Fonte: elaborazioni Quaestio su dati FactSet e Standard & Poor’s.

La provocazione intellettuale che intendiamo lanciare con questa analisi è che un fondo concentrato di successo potrebbe rappresentare un'illusione per i suoi stessi creatori. Essi potrebbero convincersi di ottenere determinate performance per i motivi errati. La vera domanda da porsi è se il gestore di un fondo ad alta convinzione non stia inconsapevolmente tentando di replicare, in modo non strutturato, quelle opzioni call che noi abbiamo costruito deliberatamente. Secondo la teoria delle opzioni, questi strumenti offrono un payoff ottimale per gestire i rischi e catturare i benefici delle distribuzioni asimmetriche, dove le probabilità di guadagni estremi (la "coda destra" delle distribuzioni) sono sfruttate al massimo: proprio ciò che un fondo concentrato dovrebbe fare nel lungo periodo. Un gestore potrebbe credere di ottenere buoni risultati grazie alla propria abilità nella selezione degli investimenti, ma la realtà potrebbe essere diversa. Se il gestore non è consapevole delle somiglianze tra la sua “funzione obiettivo” e il payoff delle opzioni, rischia di attribuire i successi a fattori sbagliati: i criteri di selezione prima ancora della disciplina, la narrativa prima ancora della potatura dei perdenti. Questo auto-inganno può portare a decisioni future mal informate, basate su un'errata comprensione delle cause dei risultati ottenuti. In sintesi, la nostra analisi suggerisce che un fondo concentrato di successo potrebbe non essere il frutto di una strategia superiore, ma piuttosto il risultato di un'approssimazione inconsapevole delle dinamiche delle opzioni e dei rispettivi payoff. I gestori di portafoglio dovrebbero quindi esaminare criticamente le proprie strategie, assicurandosi di operare con consapevolezza e senza distorsioni cognitive, per garantire una gestione ottimale dei rischi e dei rendimenti.

Per quei lettori che invece confondessero le analisi riportate con una strategia reale di gestione del portafoglio, è importante considerare alcuni aspetti da tenere in debito conto prima di prendere una strada come questa nella realtà: la frequenza di ribilanciamento periodico può comportare costi di transazione che potrebbero incidere sui rendimenti complessivi; inoltre, la strategia offre una protezione limitata contro i cali generalizzati del mercato, in quanto concentra gli investimenti sui titoli con performance superiore. Da un certo punto di vista, questo criterio di gestione del portafoglio sfrutta a pieno titolo l’anomalia nota come “Momentum”: invitiamo il lettore curioso ad approfondire anche questo tema tramite precedenti articoli sul sito di Quaestio.

L'idea di fondi concentrati ad alta convinzione, basati sulla capacità del gestore di individuare i vincitori del futuro, affascina molti investitori. La narrativa che li accompagna dipinge un quadro di effettiva capacità di prevedere i business vincenti del futuro, alimentata da esempi celebri di successo, come Warren Buffett e la sua selezione di "azioni per sempre". Tuttavia, un'analisi più approfondita può rivelare crepe in questa facciata: virtualmente, anche fondi creati e gestiti da algoritmi casuali possono sovraperformare il mercato per diversi anni. Detto altrimenti, il puro caso può generare portafogli concentrati con performance eccezionali, e purtroppo non possiamo avvalerci di mezzi di indagine scientifici per riavvolgere il tempo e ripetere l’esperimento più e più volte fino a formulare una conclusione statisticamente significativa. Se portafogli azionari casuali possono ottenere risultati paragonabili a quelli di un portafoglio gestito da professionisti nel lungo periodo, non possiamo che arrivare alla destabilizzante conclusione che il successo di certi fondi concentrati potrebbe essere attribuito solo a posteriori a intuizioni brillanti, trascurando il ruolo del caso e la difficoltà di replicare tale performance anche seguendo i medesimi principi. D’altro canto, non mancano periodi in cui molti gestori di fondi ad alta convinzione hanno subito forti perdite a causa di previsioni errate. La selezione dei vincitori futuri è un'impresa ardua, soggetta a errori e influenzata da fattori non sempre prevedibili. È difficile per un gestore mantenere una sovraperformance persistente nel tempo, in quanto i mercati azionari tendono ad essere efficienti e a incorporare rapidamente le nuove informazioni. Come provocazione intellettuale, abbiamo proposto un approccio meccanico e agnostico basato sui principi del Momentum e della replica sintetica di opzioni outperformance, privilegiando i titoli che hanno già dimostrato una crescita positiva, sfruttando la loro inerzia. Questo approccio si basa sull'idea che i vincitori tendono a continuare a vincere, almeno nel breve-medio termine. La strategia che abbiamo proposto utilizza tecniche di opzioni per generare un profilo di rischio-rendimento simile a quello di un portafoglio di opzioni call su singoli titoli. Questo ci ha permesso di beneficiare della potenziale sovraperformance dei titoli selezionati, limitando al contempo il rischio complessivo del portafoglio nella fase di costruzione per poi lasciar correre i vincitori ed eliminare i perdenti. Considerando gli effetti sul portafoglio e i risultati finali in termini di performance e concentrazione, abbiamo avanzato la provocazione che l'approccio proposto sia filosoficamente simile a ciò che un gestore di portafoglio concentrato desidera fare: mantenere solo i titoli vincenti, eliminare quelli perdenti e gestire in modo ottimale l'incertezza. I gestori di portafogli concentrati cercano infatti di massimizzare i rendimenti concentrando gli investimenti sui titoli con le migliori prospettive di guadagno. Parallelamente, eliminare i titoli perdenti è essenziale per evitare perdite significative. Questo comporta un monitoraggio continuo delle performance dei titoli e una prontezza nell'agire quando un titolo non risponde alle aspettative iniziali. Inoltre, gestire l'incertezza è una componente cruciale per qualsiasi gestore di portafoglio. Per realizzare tutto ciò, è fondamentale ridurre al minimo le distorsioni cognitive. Le decisioni di investimento possono essere infatti influenzate da bias cognitivi come l'overconfidence, l'anchoring e il confirmation bias. Questi bias possono portare a valutazioni errate e a decisioni subottimali. Un approccio disciplinato e basato su dati oggettivi aiuta a mitigare l'impatto di queste distorsioni, portando a scelte più razionali e ponderate. In definitiva, la provocazione che lanciamo è che l’approccio proposto riflette una filosofia d'investimento che un gestore di portafoglio concentrato già cerca di perseguire: mantenere i vincenti, eliminare i perdenti e gestire l'incertezza in modo ottimale.

Equity High Conviction

Altre notizie

Importanti avvertenze legali

Comunicazione di Marketing.

Le informazioni contenute in questo documento sono a scopo esclusivamente informativo, di natura non pubblicitaria né promozionale. Il messaggio riflette il punto di vista di Quaestio Capital SGR S.p.A. ed è soggetto a eventuali modifiche. Non costituisce consulenza in materia di investimenti, sollecitazione al risparmio o collocamento di strumenti finanziari.

Copyright © 2024 Quaestio Capital SGR S.p.A. - Tutti i diritti riservati. È vietata la riproduzione totale o parziale del presente materiale senza previa autorizzazione scritta del proprietario del copyright.